資産運用情報

- HOME

- 資産運用情報

資産運用について

- 日本証券業協会が提供するWebサイト

- お金の計画の必要性

- 資産運用とは?

- リスクとリターン

- 金融商品の特徴

- 投資のはじめ方

- 長期・積立・分散について

- 日本証券業協会が提供する書籍(Webサイト)

- サクサクわかる!資産運用と

証券投資スタートブック - 個人投資家のための

証券税制Q&A

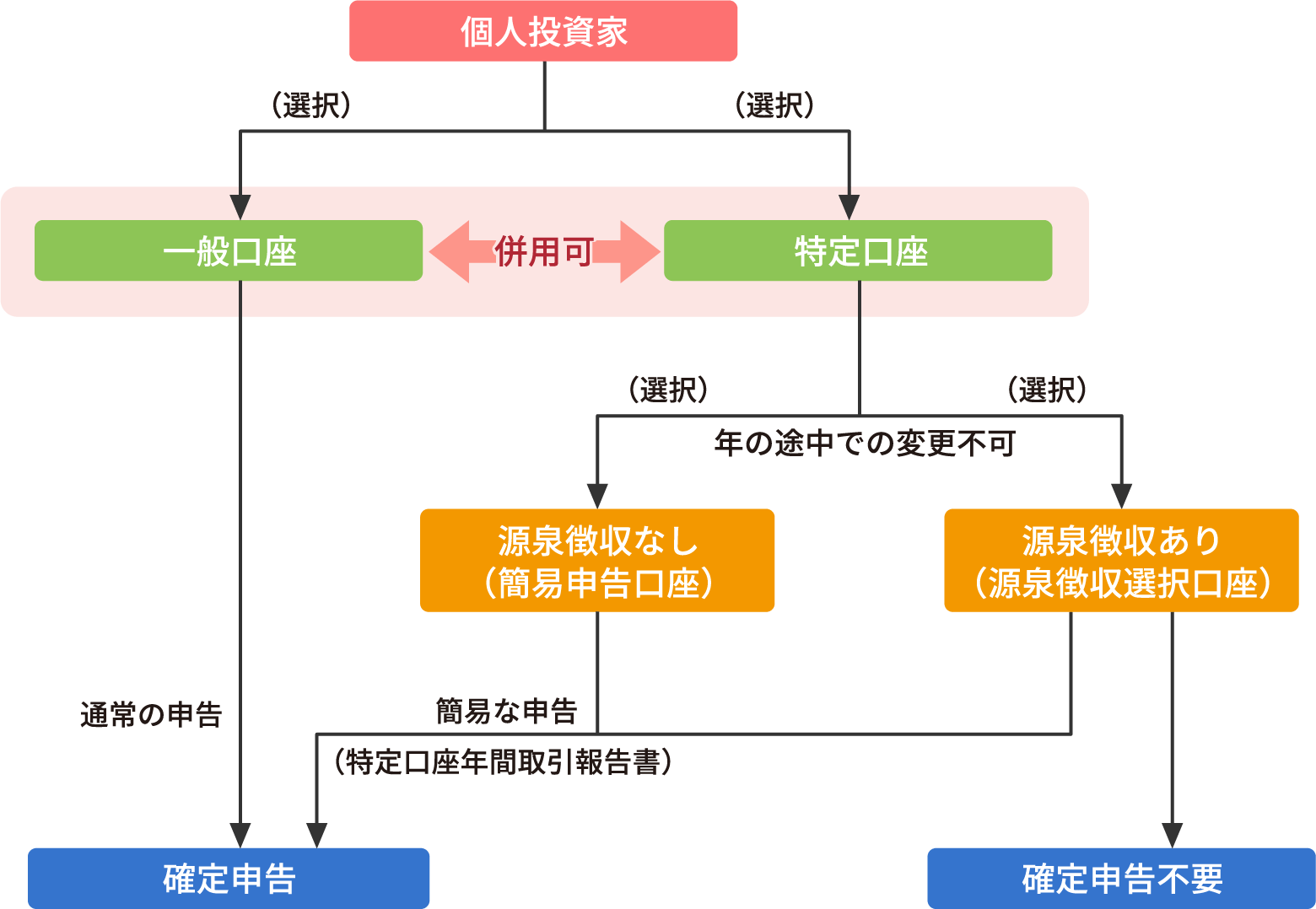

特定口座制度

- 株式等の譲渡所得は、「投資家自らが株式等の譲渡所得等の金額を計算して、確定申告を行って納税する」のが原則ですが、この手続きを軽減するために設けられた制度が「特定口座」です。

- 特定口座は、一般の取引口座とは別に設けられるもので、証券会社等が特定口座内の1年間の譲渡損益を計算します。計算結果は「特定口座年間取引報告書」にまとめられ、翌年の1月末までに投資家に送付されます。

- 投資家は、確定申告の際に、この「特定口座年間取引報告書」を譲渡に関する計算明細書の代わりにできるため、確定申告が簡易に行えます。

- さらに、「源泉徴収あり」を選択した場合、その特定口座内の譲渡益や配当に対して一定の税率で証券会社等が源泉徴収(税金の天引き)を行うため、特定口座内の上場株式等の譲渡益や配当等について確定申告をしなくてもよくなります。「源泉徴収あり」の特定口座の源泉徴収税率は、20%(所得税15%、住民税5%)です。

- なお、2013年1月から2037年12月末までの間は、上記の源泉所得税率により計算した源泉徴収税額に2.1%を乗じて計算した金額が復興特別所得税として、源泉徴収税額とあわせて徴収されます。復興特別所得税を含めた源泉徴収税率は、20.315%(所得税15.315%、住民税5%)となります。

特定口座の特徴

- 特定口座は、1つの証券会社等に原則として1口座のみ開設できます。複数の証券会社等に開設した場合、各々の特定口座の譲渡損益は、確定申告をすることにより通算できます。

- 「源泉徴収あり」の特定口座で確定申告をしないことにした場合、その株式等の譲渡益等や配当所得・利子所得の金額は、所得税・住民税における配偶者控除や扶養控除等の適用の有無を判定する際の「合計所得金額」には含まれません。

- 「源泉徴収あり」の特定口座の譲渡損益や配当所得・利子所得について、確定申告をするかしないかは、確定申告時に選べます。事前の届出は必要ありません。

- 「源泉徴収あり」の特定口座を利用していても、次のような場合には、確定申告をする必要があります。

- ●他の上場株式等の譲渡損益との通算を行う場合

- ●「上場株式等の譲渡損失の繰越控除」の適用を受ける場合 等

特定口座で管理できるもの

特定口座で管理できる主なものは、次のとおりです。

- 国内上場株式

- 公募株式投資信託

- 上場投資信託(不動産投資信託(J-REIT)を含みます。)

- 上場転換社債型新株予約権付社債

- 上場新株予約権付社債

- 外国の取引所に上場されている株式等

- 特定公社債

- 公募公社債投資信託

これらの配当・利子や収益分配金等については、「源泉徴収あり」の特定口座への受け入れができるようになっています。

その結果、「源泉徴収あり」の特定口座内で上場株式等の譲渡損失と上場株式等の配当所得・利子所得との損益通算が可能です(損益通算を行うための確定申告は不要です。なお、確定申告をすることも可能です。)。

Q&A

- 私は専業主婦です。2021年中に「源泉徴収あり」の特定口座で上場株式の譲渡益が40万円発生しています。他に収入はありません。譲渡益40万円について確定申告をする必要がありますか?

- 確定申告をしなくてもかまいませんが、確定申告をすれば、特定口座で源泉徴収された税金が還付(返金)されます。

「源泉徴収あり」の特定口座における上場株式等の譲渡益については、確定申告をしなくてもかまいませんが、確定申告をすることもできます。

なお、総所得金額(総合課税の対象となる所得の合計額)から差し引けなかった所得控除額は、株式の譲渡所得等分離課税の所得金額から差し引けます。(確定申告をした場合の所得税の計算) ・譲渡所得金額 40万円 ・所得控除(基礎控除) ▲48万円 ・課税譲渡所得金額 0万円 ・課税譲渡所得に対する所得税額(①) 0万円 ・源泉徴収税額(②) 6万円 (40万円の15%) ・差引税額(①-②) ▲6万円 (還付金額) - 住民税の計算も原則として同様です。

- 復興特別所得税は考慮していませんが、同様に還付されます。

専業主婦の方の株式譲渡益が年間で48万円を超えた場合、その譲渡益について確定申告をすると、ご主人の税額の計算上、配偶者控除の適用が受けられなくなってしまい、ご主人の税負担が増える場合があります。

- 専業主婦の妻に「源泉徴収あり」の特定口座での株式の譲渡益が200万円ありました。妻は他に収入はありません。私の所得税の計算において、配偶者控除の適用は受けられますか?

- 妻が確定申告をしなかった場合は、原則として配偶者控除の適用が受けられます。一方、妻が確定申告をした場合には、配偶者控除の適用が受けられなくなりますので、注意が必要です。

「源泉徴収あり」の特定口座における株式等の譲渡益について、確定申告をしないことにした場合は、その譲渡益の金額は、所得税・住民税における配偶者控除や扶養控除等の適用の有無を判定する際の「合計所得金額」には含まれませんので、配偶者控除の適用が受けられます(配偶者の合計所得金額が48万円以下であることが適用要件です。)。

(所得控除の適用要件と合計所得金額) ・配偶者控除 配偶者の合計所得金額が48万円以下であり、かつ納税者本人の合計所得金額が1,000万円以下であること。 ・配偶者特別控除 配偶者の合計所得金額が48万円超133万円以下であり、かつ納税者本人の合計所得金額が1,000万円以下であること。 ・扶養控除 扶養親族の合計所得金額が48万円以下であること。 「源泉徴収あり」の特定口座における株式等の譲渡益や配当所得について確定申告をした場合、その譲渡益や配当所得の金額は、所得税・住民税における配偶者控除や扶養控除等の適用の有無を判定する際の「合計所得金額」に含まれます。この場合は、配偶者控除・扶養控除の適用や国民健康保険料等の金額に影響が及ぶ点に注意が必要です。

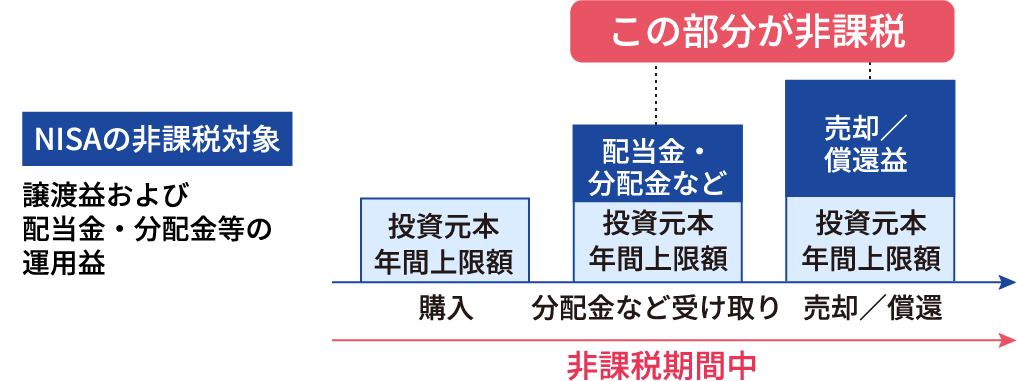

NISA制度

『NISA(ニーサ)』とは?

NISAとは、個人投資家向けの非課税制度です。

- NISAとは少額投資非課税制度の愛称で、毎年一定金額の範囲内で株式や投資信託等の金融商品から得られる利益が非課税になる(税金がかからなくなる)制度です。

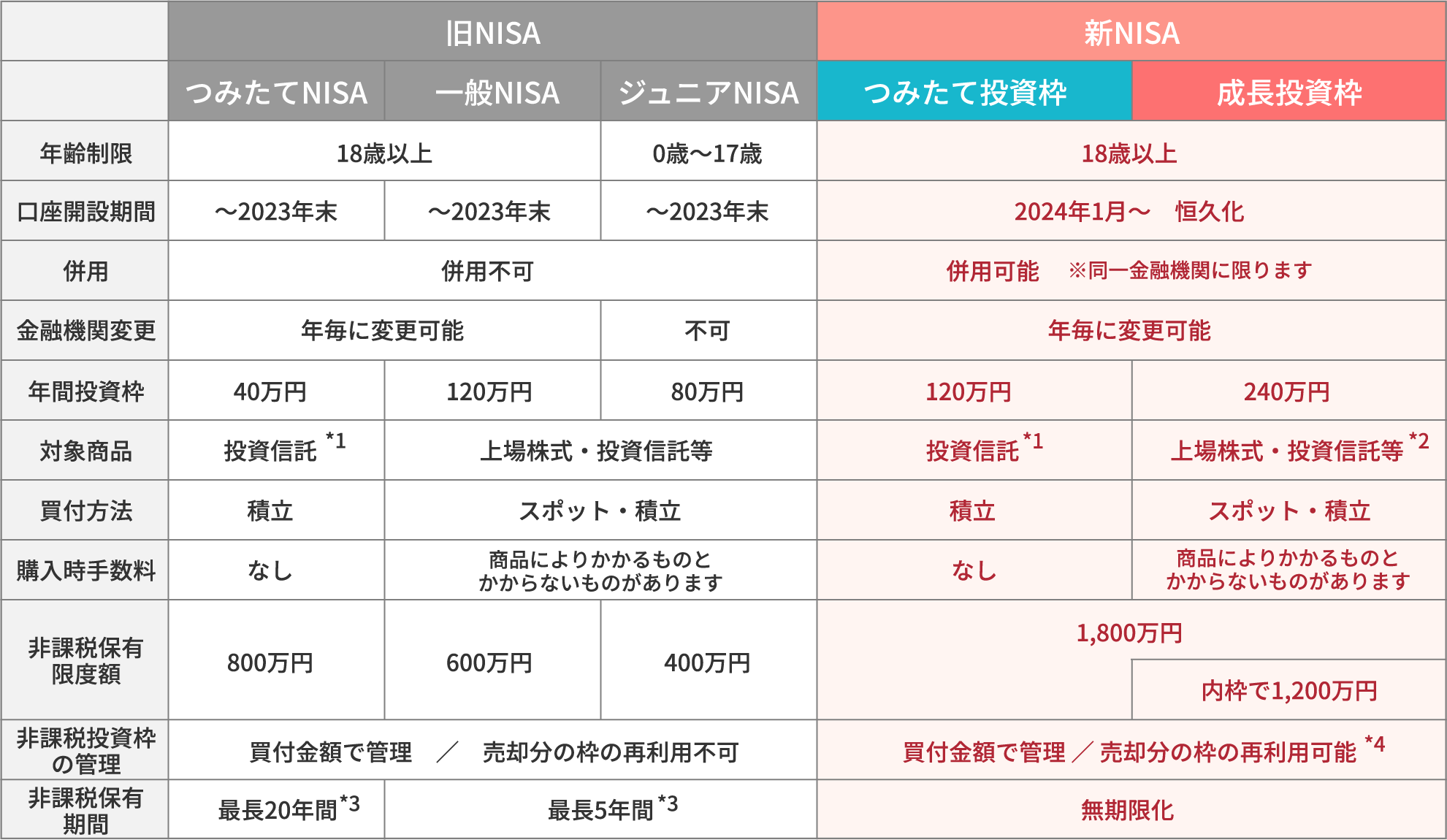

- 2023年12月末までの旧NISAでは、18歳以上を対象とする「つみたてNISA」「一般NISA」、未成年を対象とした「ジュニアNISA」の3つのNISAがあります。

- 2024年1月からは、新しいNISAに移行し、「つみたて投資枠」、「成長投資枠」として新たに投資条件が変更され、「ジュニアNISA」は終了となりました。

NISAの最大の特徴は運用益が

非課税になること。

夢や希望を叶えるためにはまとまったお金が必要となる場合があります。

しかし低金利時代が続く中、預貯金ではなかなかお金はふえません。

将来に向けた資産づくりの手助けとして非課税制度NISAがあります。

目的や期間を決め、お客さまに合った資産運用・資産形成を考えてみましょう。

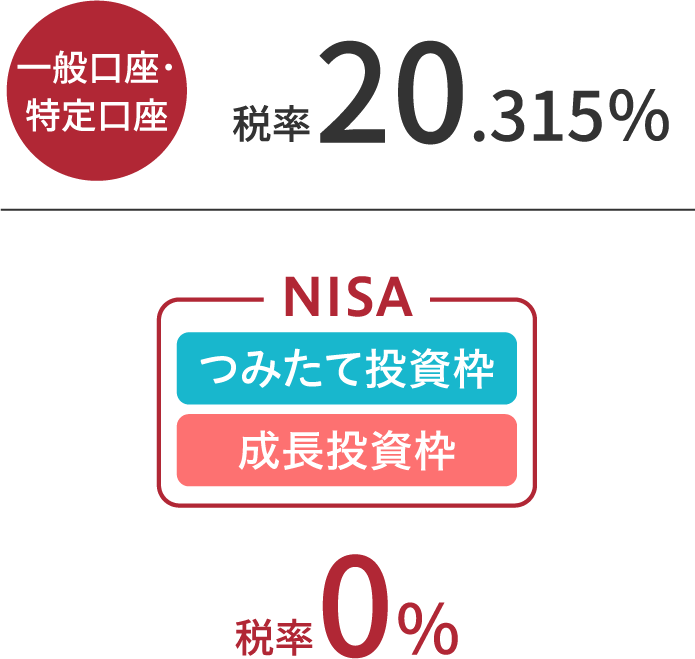

一般口座・特定口座とNISA口座の税率比較

NISAを利用することで、売却益等の課税が免除されます。

上場株式の配当金やETF、REITの分配金を非課税とするには「証券会社で受取る方式(株式数比例配分方式)」を選択していただく必要があります。いったん「株式数比例配分方式」を選択されると、同一の証券会社や他の証券会社の特定口座や一般口座で保有されているすべての上場株式の配当金等についても、自動的に「株式数比例配分方式」が選択されます。なお、株式投資信託の分配金は、受取機関を問わず非課税です。

- 一般口座・特定口座では、上場株式等の譲渡益および分配金・配当金に対して、所得税約20%が課税されます。

*2013年1月から2037年12月末までの25年間は、東日本大震災からの復興のために、復興特別所得税0.315%が上乗せされます。 - 作成基準日現在の税制に基づき作成しており、税法が改正された場合には税率等が変更される場合があります。

新旧NISAのかんたん比較

左右にスクロールしてご覧ください

*1 積立・分散投資に適した一定の投資信託。くわしくは以下「つみたて投資枠」のポイントとしくみの「対象商品」をご覧ください。

*2 一部対象外があります。くわしくは以下「成長投資枠」のポイントとしくみの「対象商品」をご覧ください。

*3 2024年1月以降ロールオーバー(非課税保有期間終了後、翌年の非課税枠を利用して保有を続けること)できなくなります。

*4 売却によって減少した分の非課税保有額の再利用ができるのは、売却した翌年以降となります。

新NISA「つみたて投資枠」・「成長投資枠」のポイントとしくみ

- 新しいNISAには、「つみたて投資枠」と「成長投資枠」があり、それぞれ投資対象となる金融商品、年間投資枠等が異なり、併用が可能です。

- 併用した場合、年間投資枠は最大360万円、非課税保有限度額は最大1,800万円(「成長投資枠」は内枠で最大1,200万円)となります。

- 非課税保有限度額1,800万円のうち、つみたて投資枠でどれくらい使用することを想定するか、何年かけて非課税枠を使用するか、成長投資枠をどのように使うかなどを考えたうえで、無理のない積立計画や保有商品のポートフォリオを考えてみましょう。

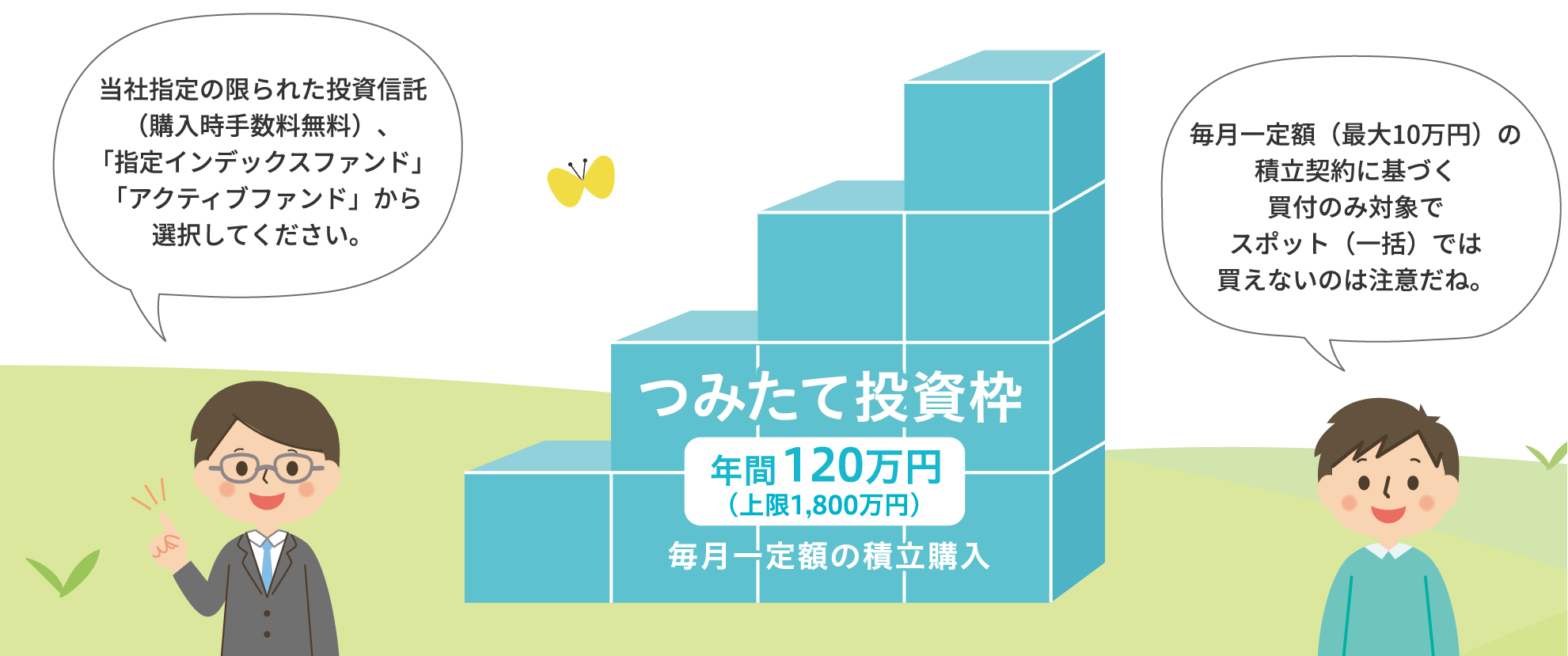

「つみたて投資枠」のポイントとしくみ

日本に住む満18歳以上の方(NISA口座開設年の1月1日現在)

口座開設期間が恒久化・非課税保有期間は無期限

非課税投資枠

年間投資枠120万円

非課税保有限度額1,800万円

非課税保有限度額は「成長投資枠」との合算になります。

売却した分については翌年以降、枠の再利用が可能です。ただし、年間投資枠を超えて投資はできません。

対象商品

対象商品は一定の条件を満たす

投資信託

投資信託・ETFのうち、法令で定められた基準を満たす限られた商品が投資対象になります。

いずれの商品も信託報酬が一定未満に抑えられ、信託期間が20年以上である等、長期の資産形成に適した商品です。

百五証券では、当社がつみたて投資枠対象として取り扱う投資信託商品が対象となります。

買付方法

買付けは定期的に継続した積立契約によること

事前に金融機関との間で締結した積立契約(累積投資契約)に基づき、対象商品を指定したうえで、「1ヵ月に1回」等定期的に一定金額の買付けを行う方法に限られています。

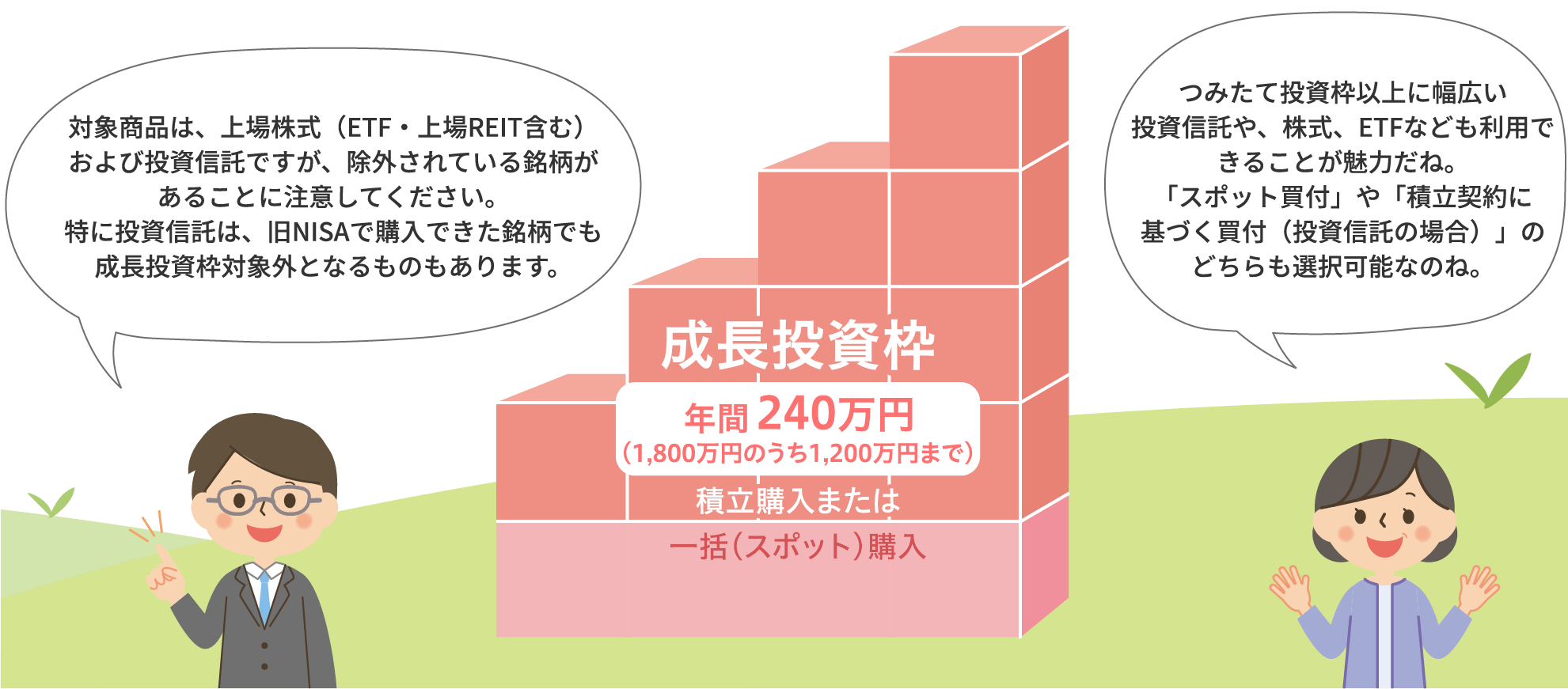

「成長投資枠」のポイントとしくみ

日本に住む満18歳以上の方(NISA口座開設年の1月1日現在)

口座開設期間が恒久化・非課税保有期間は無期限

非課税投資枠

年間投資枠240万円

非課税保有限度額1,200万円

(「つみたて投資枠」との合算の非課税保有限度額1,800万円の内枠)

「成長投資枠」のみ利用の場合は1,200万円までです。

売却した分については翌年以降、枠の再利用が可能です。ただし、年間投資枠を超えて投資はできません。

対象商品

上場株式、投資信託等

整理・監理銘柄、信託期間20年未満、毎月分配型およびデリバティブ取引を用いた一定の投資信託等は対象外です。

百五証券では、当社が成長投資枠対象として取り扱う投資信託商品および国内上場株式、ETF、上場REITが対象となります。

※外国株式は対象外です。

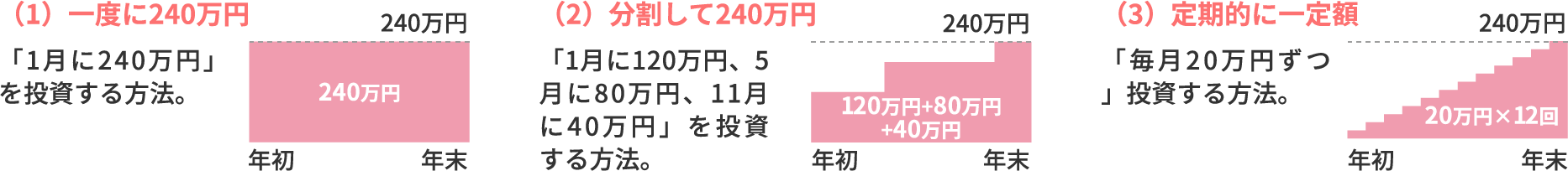

年間投資枠240万円に対する投資方法の例

新NISA(つみたて投資枠・成長投資枠)対象の投資信託商品

新NISA制度において、当社で取扱対象としている投資信託商品は以下リンク先「投資信託ファンド一覧ページ」にてご確認ください。

NISAガイドブック

新NISAについて詳しくは以下PDFにてご確認ください。

制度利用にあたっての留意事項や活用方法、Q&Aなどを掲載しています。

上場株式の配当金等の受取方法

株式等の配当金受取方法

国内上場株式等[ETF、REIT(不動産投資信託)を含む]の配当金の受取方法として、「株式数比例配分方式」、「一括振込方式」、「個別銘柄指定方式」、「配当金領収証方式」の4つの方式があります。 上場株式等の配当金についてNISA(少額投資非課税制度)の非課税適用を受けるためには、「株式数比例配分方式」をご選択いただく必要があります。

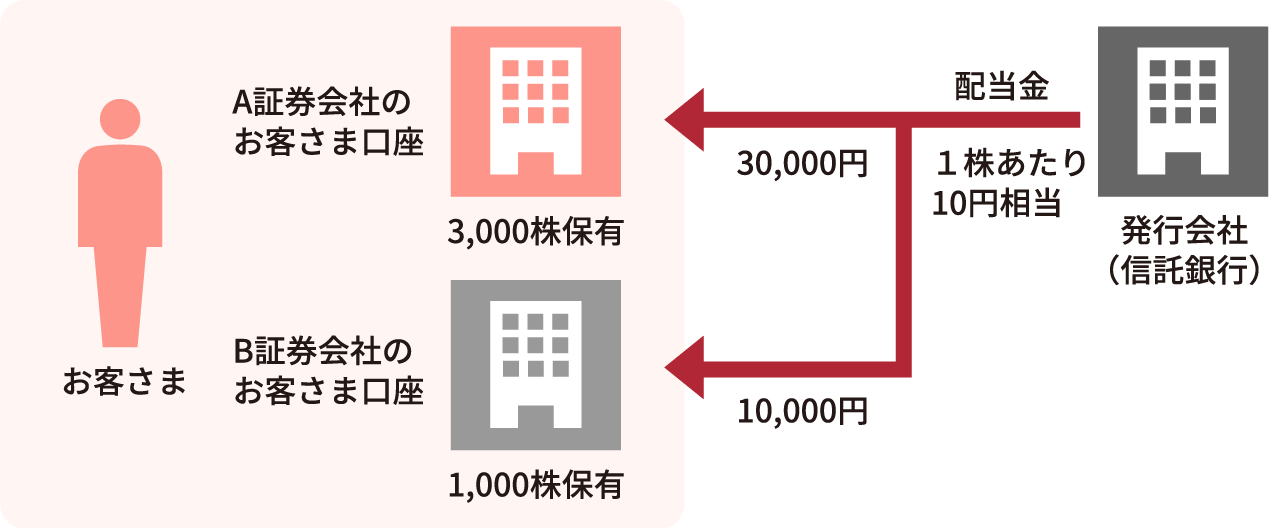

- 株式数比例配分方式

-

- 証券会社の口座にお預けの株式等の数量に応じた配当金が、その証券会社の口座で受け取ることができます。

- 株式数比例配分方式のイメージ【例】

お客さまが、1株あたり10円配当の株式をA証券会社で3,000株、B証券会社で1,000株保有している場合は、A証券会社にて30,000円、B証券会社にて10,000円の配分となります。

ご留意事項

- ご所有のすべての国内上場株式等の配当金がこの方式でのお受取となります。(一部の銘柄だけ別の方式を指定することはできません)。

- ご所有の国内上場株式等の一部(もしくは全部)を特別口座(注)にお預けの場合には、この方法をご利用いただくことができません。特別口座の残高すべてを証券会社等へお振替いただいたうえでお申込ください。

注:特別口座とは、お手元で保管されていた株券など、株券電子化移行時点(2009年1月5日)に株式会社証券保管振替機構に預託されていない株式等について、株主等の権利を確保するために、発行会社が指定する口座管理機関(信託銀行等)で自動的に開設された口座です。 - お申込いただいた内容は、百五証券のお客さま口座に国内上場株式等のお預りが発生した時点で、株式会社証券保管振替機構へ通知(取次ぎ)いたします。

- 特定口座(源泉徴収口座)を開設されている場合は、国内上場株式等の配当金(投資信託の分配金も含みます)を特定口座内で損益通算します。

- 一括振込方式 (登録配当金受領口座方式)

-

- 所有されているすべての国内上場株式等の配当金をご指定の1つの銀行等預金口座でお受取いただけます。百五銀行の口座でもお受取可能です。

ご留意事項

- 一部の銘柄だけ別の銀行等預金口座や別の方式をご指定いただくことはできません。

- お振込先口座は、原則として、すでに当社にお届けいただいている登録預金口座とさせていただきます。

- ゆうちょ銀行の貯金口座をご指定いただくことはできません。

- お申込いただいた内容は、百五証券のお客さま口座に国内上場株式等のお預りが発生した時点で、株式会社証券保管振替機構へ通知(取次ぎ)いたします。

- 個別銘柄指定方式

-

- 銘柄ごとに指定の銀行預金口座で配当金をお受取いただく方式です。銘柄ごとのお手続きが必要です。

- 配当金領収証方式

-

- 発行会社より配当金領収証が郵送され、配当支払事務を行う金融機関で換金して配当金をお受取いただく方式です。

NISA口座での課税について

- 上場株式の配当金等の受取りは、次の3つの方法から選択することができますが、NISA口座における課税については注意が必要です。

- 1 ゆうちょ銀行等及び郵便局で受け取る(配当金領収証方式)。

- 2、3 指定の銀行口座で受け取る(登録配当金受領口座方式(注1)、個別銘柄指定方式(注2))。

- 4 証券会社の取引口座で受け取る(株式数比例配分方式(注3))。

- ただし、NISA口座で購入した上場株式の配当金等について、1のゆうちょ銀行等・郵便局、2及び3の指定の銀行口座で受け取る場合には、非課税とはならず、20%の税率で源泉徴収(注4)されます。

- なお、NISA口座で購入した上場株式の配当金等について、上記1から3により配当金等を受領した場合は、確定申告の必要はありませんが、確定申告を行うことにより、総合課税を選択して配当控除の適用を受けることができ、又は申告分離課税を選択して特定口座や一般口座で保有する上場株式等の譲渡損失との損益通算や繰越控除をすることができます。

- また、1から4のいずれの場合であっても、NISA口座で買付けた上場株式等の売買益は非課税となります。

左右にスクロールしてご覧ください

| 受取方式 | 受取方法 | NISA口座の配当金等 | NISA口座の売買益 |

|---|---|---|---|

| 1 配当金領収証方式 | ゆうちょ銀行等及び郵便局 | 20%源泉徴収 | 非課税 |

| 2 登録配当金受領口座方式 | 指定の銀行口座 | ||

| 3 個別銘柄指定方式 | |||

| 4 株式数比例配分方式 | 証券会社の取引口座 | 非課税 |

- (注1)「登録配当金受領口座方式」は、株主等が所有する全ての銘柄の配当金を一つの銀行口座で受け取る方法です。

- (注2)「個別銘柄指定方式」は、株主等が所有する銘柄ごとに銀行口座を指定して配当金を受け取る方法です。

- (注3)「株式数比例配分方式」は、上場株式の配当金等を証券会社の取引口座で受け取る方式です。「株式数比例配分方式」を選択すると、NISA口座以外の特定口座や一般口座で購入・保有されるすべての上場株式の配当金等についても、自動的にこの「株式数比例配分方式」で受け取ることになります。

- (注4)税率は復興特別所得税を含めると20.315%となります。